TNr. 51 Manuelle Speicherung einer Nicht-Veranlagung

Bei den Finanzämtern wird jährlich in knapp 100.000 Steuerfällen durch eine „Interne Nicht-Veranlagung“ die maschinelle Überwachung des Eingangs der Steuererklärungen unterbunden. Dieses Instrument wird vielfach unberechtigt eingesetzt. Reguläre Sicherheits- und Risikomanagementprozesse werden unterlaufen, gebotene Kontrollmechanismen fehlen. Unnötige Mehrarbeit und erhebliche Steuerausfallrisiken sind die Folge.

Der ORH empfiehlt wirksame Kontrollmaßnahmen, insbesondere eine stärkere Überwachung und eine bessere technische Unterstützung.

Der ORH hat 2021/2022 zusammen mit den Staatlichen Rechnungsprüfungsämtern Augsburg und Ansbach in einer Querschnittsuntersuchung die manuelle Speicherung einer Nicht-Veranlagung („Interne NV“) für die Veranlagungszeiträume (VZ) 2016 bis 2019 geprüft. Hierzu führte er örtliche Erhebungen bei acht Finanzämtern (FÄ) durch. Der ORH prüfte erstmals gezielt, wie die FÄ dieses Verfahren anwenden. Er prüfte insbesondere, in welchem Ausmaß hierdurch Steuerausfälle drohen und ob Überwachungsdefizite bestehen.

51.1 Ausgangslage

Zu den zentralen Aufgaben der FÄ gehört die Überwachung des Eingangs von Steuererklärungen und deren Bearbeitung (Veranlagung). Die Steuerverwaltung setzt dazu u.a. das elektronische Verfahren MÜSt[1] ein, das den Bearbeitern verschiedene Fachanwendungen und Übersichten bereitstellt. Die Bearbeiter können die Steuerfälle damit automationsgestützt überwachen und haben den gesamten Vorgang im Blick: Steht z.B. noch eine Steuererklärung aus? Sind weitere Maßnahmen, etwa Erinnerungen und Zwangsgeldandrohungen, zu deren Beibringung erforderlich?

Bei seinen Prüfungen fand der ORH in der Vergangenheit immer wieder sog. Interne NV vor. Der Bearbeiter legt damit fest, dass für einen VZ keine Steuerfestsetzung vorzunehmen ist. Der Steuerfall wird damit für diesen VZ bewusst dem maschinellen Überwachungsverfahren MÜSt entzogen und gilt ohne Veranlagung als erledigt. Dadurch wird z.B. nicht mehr an die Abgabe ausstehender Steuererklärungen erinnert. Das Instrument der Internen NV ist für bestimmte, eng umgrenzte Fallkonstellationen vorgesehen. Es handelt sich um ein verwaltungstechnisches Verfahren für interne Zwecke.[2]

51.2 Feststellungen

51.2.1 Anwendung der Internen NV

Seit dem VZ 1963 können Interne NV-Speicherungen durchgeführt werden. Vorgesehen ist eine Interne NV beispielsweise, wenn eine Steuerfestsetzung aufgehoben wurde und keine erneute Festsetzung in diesem Steuerkonto mehr erfolgen soll.

Der Hauptanwendungsbereich von Internen NV sind sog. Wechselfälle: Ehegatten können gem. § 26 Abs. 1 EStG zwischen Einzel- und Zusammenveranlagung wählen. Dieses Wahlrecht wird i. d. R. mit Abgabe der Einkommensteuererklärung ausgeübt. Bis zur Bestandskraft der Steuerfestsetzung können Ehegatten die Veranlagungsart jederzeit neu bestimmen. Jährliche Wechsel der Veranlagungsart sind zulässig. Während die Zusammenveranlagung unter einer gemeinsamen Steuernummer erfolgt, sind Einzelveranlagungen der beiden Ehegatten unter ggf. neuen, separaten Steuernummern durchzuführen. Bei einem Wechsel der Veranlagungsart sind nach den Vorgaben des Landesamts für Steuern (LfSt) der bisherige Steuerfall und die dazugehörige Steuernummer nicht zu löschen, um die Daten für einen gewissen Zeitraum und einen ggf. erneuten Wechsel vorzuhalten. Stattdessen ist eine Interne NV für den jeweiligen VZ zu speichern.

Innerhalb der VZ 2016 bis 2019 wurde bayernweit bei 378.451 Steuerfällen mindestens eine Interne NV-Speicherung vorgenommen, durchschnittlich also bei 95.000 Fällen pro Jahr.

51.2.2 Risikomanagementsystem

Während das MÜSt-Verfahren den Erklärungseingang grundsätzlich risikounabhängig überwacht, wird bei der Prüfung von (eingegangenen) Einkommensteuererklärungen seit 2010 ein programmgesteuertes Risikomanagementsystem (RMS) eingesetzt.[3] Mit diesem zentralen Instrument wird die Notwendigkeit weiterer Ermittlungen und Prüfungen für eine gleichmäßige und gesetzmäßige Festsetzung von Steuern beurteilt. Die Bearbeiter erhalten u.a. gezielte, risikoorientierte Hinweise zur Bearbeitung.

Die Verfahren MÜSt und RMS sind derzeit strikt getrennt. Bei der manuellen Speicherung einer Internen NV erfolgt kein Abgleich mit dem RMS. Ein solcher ist auch nicht in Planung. Dies hat insbesondere zur Folge, dass

- unberechtigte Interne NV durch das RMS nicht unterbunden werden,

- keinerlei Hinweise auf das mit einer Internen NV einhergehende Risiko ausgegeben werden und

- sonst angezeigte Hinweise z.B. auf vorhandene elektronische Daten (wie z.B. Lohndaten), Kontrollmitteilungen[4] oder steuerfallspezifische Risikobereiche nicht ausgegeben werden.

51.2.3 Trennung von Steuerfestsetzung und -erhebung

Der gleichzeitige Einsatz eines Bearbeiters in der Finanzkasse und in der Steuerfestsetzung ist aus Compliance-Gründen nicht zulässig.[5] Bei Internen NV-Fällen findet diese strikte Trennung nicht immer statt. Nach geltender Verfügungslage hat der Bearbeiter in der Veranlagung nach der Internen NV-Speicherung bei einem Teil der Fälle auch die entsprechende kassentechnische Abwicklung zu übernehmen. Der Bearbeiter in der Veranlagung kann damit insbesondere in risikoträchtigen Fällen auch die kassentechnische Überwachung beenden.

51.2.4 Überwachungsmaßnahmen

Für Entscheidungen, die besonders weitreichende Folgen haben oder risikobehaftet und korruptionsgefährdet sein können, sehen die Dienstanweisungen allgemein ein Vier-Augen-Prinzip vor.[6] So unterliegen etwa bestimmte Einkommensteuerfestsetzungen, z.B. Steuererstattungen ab 10.000 €, dem Zeichnungsvorbehalt des Sachgebietsleiters. Die Speicherung einer Internen NV unterliegt gegenwärtig keinem besonderen Zeichnungsvorbehalt. Für eine Überwachung durch die Sachgebietsleiter fehlte eine programmtechnische Unterstützung. Eine gezielte Überwachung durch das Controlling fand ebenfalls nicht statt.

Das LfSt teilte als Reaktion auf die laufende ORH-Prüfung mit, dass Interne NV bereits ab 2021 im Rahmen von Kassenprüfung und Innenrevision verstärkt geprüft würden.

51.2.5 Prüfung von Einzelfällen

Der ORH prüfte risikoorientiert 1.614 Steuerfälle mit jeweils mindestens einer Internen NV innerhalb der VZ 2016 bis 2019. Überwiegend wurden Fälle mit zwei oder mehr NV im Prüfungszeitraum ausgewählt. In Einzelfällen wurden anlassbezogen auch VZ außerhalb des festgelegten Prüfungszeitraums einbezogen. Potenzielle Steuerausfallrisiken bildeten den Prüfungsschwerpunkt.

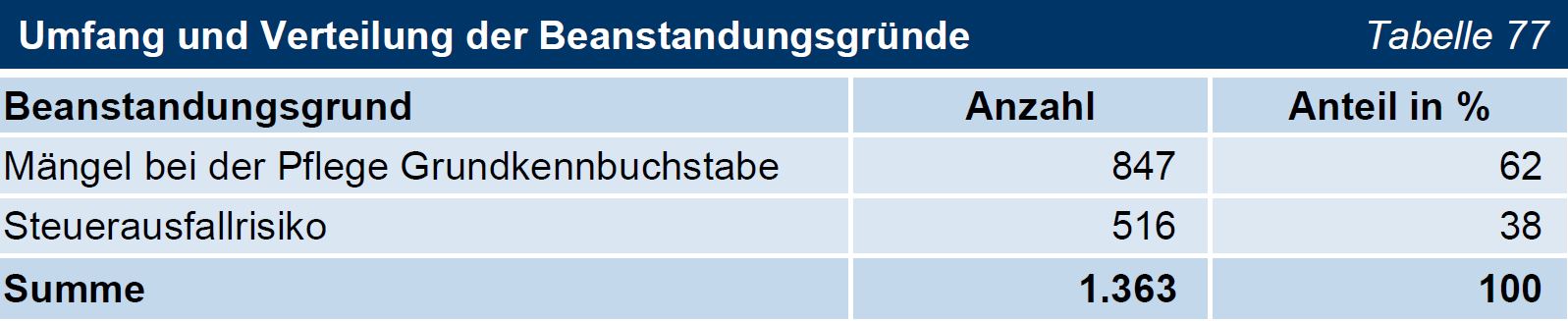

Der ORH beanstandete 1.363 (84%) dieser 1.614 Steuerfälle. Die Beanstandungen verteilen sich wie folgt:

Der Grundkennbuchstabe (GKB) legt bei einem Steuerfall fest, für welche Steuerarten und Besteuerungszeiträume Veranlagungen durchzuführen sind. Der GKB kann manuell gesetzt, zeitlich begrenzt und gelöscht werden. Verstirbt etwa ein Steuerpflichtiger, ist der GKB auf den Todestag zu begrenzen. Solange ein GKB gesetzt ist, wird der Erklärungseingang für den Steuerfall maschinell überwacht und der zuständige Bearbeiter auf eine fehlende Erklärungsabgabe hingewiesen. Mängel bei der Pflege des GKB sind zwar meist nicht mit einem Steuerausfallrisiko verbunden, führen aber zu vermeidbarem Arbeitsaufwand bei der Steuerverwaltung. Die Steuerfälle bleiben unnötig in der Überwachung. Bei 847 (62%) der 1.363 Fälle stellte der ORH Mängel bei der Pflege von GKB fest. Um die Fälle zu erledigen, wurden Interne NV (unzulässigerweise) zur Fallbereinigung eingesetzt.

Beispiel 1: Interne NV anstelle Begrenzung GKB

Ein Arbeitnehmer erhielt einmalig 2012 eine ermäßigt besteuerte Abfindung, weshalb er (nur) für den VZ 2012 verpflichtet war, eine Einkommensteuererklärung abzugeben. Das Finanzamt (FA) setzte den GKB zum 01.01.2012 jedoch unbegrenzt. Für die VZ 2013 bis 2019 speicherte es jeweils Interne NV. Richtigerweise hätte der GKB begrenzt werden müssen. Dadurch hätte sich Mehrarbeit in den Folgejahren vermeiden lassen.

Von Steuerausfallrisiken ging der ORH aus, wenn eine Steuerfestsetzung aufgrund der Internen NV unterblieb, obwohl ein sog. Pflichtveranlagungstatbestand[7] vorlag, der Steuerpflichtige also zur Abgabe einer Steuererklärung verpflichtet gewesen wäre. So wurden nach Gewerbeanmeldungen oder der Anzeige freiberuflicher Tätigkeiten Fragebögen zur steuerlichen Erfassung nicht immer konsequent eingefordert. Zwangsmittel zur Beibringung ausstehender Steuererklärungen wurden nicht konsequent eingesetzt. Teilweise wurde Zwangsgeld zwar angedroht, aber dann doch nicht festgesetzt. Stattdessen wurden die Fälle mit einer Internen NV erledigt.

Beispiel 2: Interne NV für 13 VZ bei einer Möbelagentur

Der Steuerpflichtige meldete 2004 eine Möbelagentur an. Bis zum VZ 2006 schätzte das FA die Besteuerungsgrundlagen mangels Erklärungsabgabe (Einkünfte aus Gewerbebetrieb zwischen 11.000 und 12.000 €). Für die VZ 2007 bis 2018 speicherte es Interne NV. 2020 wurde ein Insolvenzverfahren eröffnet. Nach Vorlage des Insolvenzgutachtens im Jahr 2021 erfolgte eine Meldung an die Bußgeld- und Strafsachenstelle wegen Nichtabgabe von Steuererklärungen. Für die VZ 2011 bis 2019 wurden Schätzungsbescheide erlassen. Die Steueransprüche konnten nicht (mehr) realisiert werden, es bestanden Steuerrückstände von 170.000 €. Sämtliche Interne NV erfolgten lt. Verfügungslage zu Unrecht.

Bei 115 Fällen erfolgten NV-Speicherungen für mehrere VZ mit identischem Rechentermin. Dabei legt ein Bearbeiter gleichzeitig für mehrere VZ fest, dass keine Steuerfestsetzung erfolgen soll. Ausnahmsweise kann dies in Rechtsbehelfsverfahren erfolgen, wenn mehrere VZ gleichzeitig erledigt werden. Aus Sicht des ORH gibt es darüber hinaus keinen Anwendungsfall. Der ORH beanstandete 101 (88%) der 115 geprüften Fälle.

Beispiel 3: Fallbereinigung durch Interne NV trotz Notwendigkeit von Steuerfestsetzungen

Das FA speicherte bei einem seit 2011 selbstständig tätigen Versicherungsmakler für die VZ 2011 bis 2019 Interne NV. Sie erfolgten für die VZ 2016 und 2017 bzw. 2018 und 2019 jeweils zeitgleich. Das FA ergriff über Schätzungsandrohungen hinaus keine weiteren Zwangsmaßnahmen zur Beibringung der ausstehenden Erklärungen. Durch die unterbliebenen Steuerfestsetzungen nahm es mögliche Steuerausfälle in Kauf.

In 37 Fällen erfolgten NV-Speicherungen vor Ablauf des jeweiligen VZ und damit vor dem Starttermin der Veranlagung des betreffenden VZ. Dies setzt einen manuellen Fallaufgriff voraus und erfordert zusätzliche Maßnahmen des Bearbeiters. In den Dienstanweisungen sind solche frühzeitigen NV-Speicherungen nicht vorgesehen. Der ORH beanstandete daher alle 37 geprüften Steuerfälle.

Beispiel 4: Vollständige Unterdrückung von MÜSt-Maßnahmen durch frühzeitige Interne NV

Ein Steuerpflichtiger meldete 2012 ein Gewerbe an. Das FA speicherte Interne NV für die VZ 2012 bis 2021 bereits vor Ablauf des jeweiligen VZ. Das MÜSt-Verfahren zur Überwachung des Erklärungseingangs wurde dadurch für die betroffenen VZ unterdrückt. Durch diese Bearbeitungsweise unterblieben Steuerfestsetzungen für zehn VZ. Eine Begründung dafür war nicht ersichtlich.

51.3 Würdigung und Empfehlungen

Die Prüfung des ORH hat ergeben, dass Interne NV-Speicherungen sehr häufig zu Unrecht erfolgen. Der ORH hält dies für besonders kritisch, da durch dieses Instrument reguläre Sicherheits- und Risikomechanismen unterlaufen werden. Die ordnungsgemäße Besteuerung auch von erheblichen Einkünften wird dadurch gefährdet. Vor allem unter dem Gesichtspunkt der Korruptionsprävention sieht der ORH in der derzeitigen Handhabung der Internen NV ein hohes Risikopotenzial und deshalb dringenden Handlungsbedarf.

Der ORH hält die festgestellten Beanstandungsquoten und die Zahl unberechtigter Interner NV-Speicherungen für insgesamt deutlich zu hoch.

Die FÄ haben dafür Sorge zu tragen, dass die Verpflichtung zur Abgabe von Steuererklärungen von allen Steuerpflichtigen erfüllt wird. Dies ist ggf. mithilfe von Zwangsmaßnahmen durchzusetzen. Die Interne NV darf nicht als Ausweichinstrument missbraucht werden. Besonders kritisch sieht der ORH Interne NV vor Veranlagungsbeginn oder für mehrere VZ, die zeitgleich gesetzt wurden. Er hält es für nicht hinnehmbar, dass die Steuerverwaltung ihrem gesetzlichen Auftrag zur gleichmäßigen und ordnungsgemäßen Besteuerung in diesen Fällen nicht ausreichend nachkommt. Drohende Steuerausfälle durch unterlassene Steuerfestsetzungen gilt es unbedingt zu vermeiden.

Der ORH empfiehlt daher:

Überwachung durch Sachgebietsleiter

Die Speicherung einer Internen NV erfolgt derzeit allein aufgrund der Entscheidung des zuständigen Bearbeiters. Aus Sicht des ORH widerspricht dies klar dem sonst bei weitreichenden Entscheidungen üblichen Vier-Augen-Prinzip. Während eine Erstattung ab 10.000 € zwingend dem Sachgebietsleiter vorzulegen ist, könnte ein Bearbeiter z.B. die Steuerfestsetzung eines einmaligen, deutlich höheren Veräußerungsgewinns ohne Mitwirkung des Sachgebietsleiters unterbinden und auch die kassentechnische Abwicklung übernehmen.

Eine konsequente Überwachung durch Vorgesetzte ist daher unerlässlich und überfällig. Der ORH empfiehlt jedenfalls, diese hierbei technisch stärker zu unterstützen.

Überwachung durch Geschäftsprüfung/Innenrevision

Das LfSt sollte Interne NV angesichts der erheblichen Steuerausfallrisiken als eigenständiges Thema dauerhaft in seine Prüfungen aufnehmen.

Technische Überwachungsmaßnahmen

Der ORH sieht es äußerst kritisch, dass durch Interne NV-Speicherungen sämtliche IT-basierten Prüf- und Kontrollmechanismen ausgehebelt werden können. Seit Einführung dieses Instruments vor 60 Jahren hat die Steuerverwaltung nichts unternommen, um das Risikopotenzial wirksam einzudämmen.

Der ORH empfiehlt den Einsatz von elektronischen Prüf- und Kontrollmechanismen. Insbesondere sollte eine Verknüpfung der Internen NV mit dem RMS geprüft werden.

Konsequente Durchsetzung der Mitwirkungspflichten

Die Prüfung hat erneut[8] gezeigt, dass Steuererklärungen nicht immer konsequent, ggf. auch über Zwangsmittel eingefordert werden. Besonders negative Signalwirkung hat es, wenn Zwangsmaßnahmen zwar angedroht, aber nicht durchgesetzt werden und auf die Steuerfestsetzung letztlich durch eine Interne NV verzichtet wird. Der ORH empfiehlt, dieser Fehlentwicklung dringend entgegenzuwirken, denn sie kann fatale Wirkung haben: Es könnte der Eindruck entstehen, das Ignorieren von Aufforderungen des FA bliebe folgenlos. Steuerpflichtige werden dadurch in ihrem regelwidrigen Verhalten möglicherweise sogar bestärkt.

51.4 Stellungnahme der Verwaltung

Die Steuerverwaltung teilt die Auffassung des ORH, dass Interne NV nicht zu Unrecht erfolgen dürfen und sieht ebenfalls Handlungsbedarf.

Allerdings stünde den Sachgebietsleitern zur Überwachung von Internen NV-Fällen bereits ausreichend technische Unterstützung zur Verfügung. Eine maschinelle Verhinderung von unrechtmäßigen Internen NV-Speicherungen sei nicht möglich. Ebenso sei eine Einbindung in das RMS nicht möglich, weil der Steuerverwaltung keine erklärten Daten vorlägen, die mit vorhandenen Informationen abgeglichen werden könnten.

Die Steuerverwaltung teile die Auffassung des ORH, dass die verfahrensrechtlichen Möglichkeiten des Zwangsgeldverfahrens vollumfänglich auszuschöpfen seien, um die Erfüllung steuerlicher Verpflichtungen, z.B. die Abgabe ausstehender Steuererklärungen, zu erwirken. In der entsprechenden Verwaltungsanweisung werde künftig geregelt, dass die Durchführung von Zwangsgeldverfahren vom Ausnahmefall zum Regelfall werde.

Die Interne NV sei erstmalig bereits im Februar 2022 als eigenständiges Prüffeld in den Prüfungsturnus der Innenrevision des LfSt aufgenommen worden. Beanstandungen im Zusammenhang mit NV-Speicherungen seien bis dahin im Rahmen anderer Prüffelder erfolgt. Von 9.308 überprüften Steuerfällen mit NV-Speicherungen an 76 FÄ seien 5.559 (59,7%) fehlerhaft bearbeitet gewesen. Aus Probeberechnungen in 1.127 beanstandeten Fällen mit Pflichtveranlagung habe sich ein Steuerausfallrisiko von 419.694 € ergeben. Die aufgrund der Innenrevisionsprüfung getroffenen Maßnahmen hätten eine steuerliche Auswirkung von 280.807 € erbracht.

Außerdem habe die Geschäftsprüfung des LfSt im Turnus 2023 zu diesem Thema eine Querschnittsuntersuchung bei acht FÄ durchgeführt. Insgesamt seien 821 Steuerfälle geprüft worden. Bei 693 (84,4%) Steuerfällen sei die NV-Speicherung zu Unrecht erfolgt.

51.5 Schlussbemerkung

FÄ unterdrücken jährlich bei knapp 100.000 Steuerfällen durch eine Interne NV die maschinelle Überwachung des Erklärungseingangs, sodass reguläre Sicherheits- und Risikomechanismen unterlaufen werden. Dieses Instrument wird überwiegend unberechtigt eingesetzt; gebotene Kontrollmechanismen fehlen. Unnötige Mehrarbeit und erhebliche Steuerausfallrisiken sind die Folge.

Der ORH begrüßt, dass die Steuerverwaltung aufgrund seiner Prüfung nun umfangreiche Ermittlungen durchführt. Die Probeberechnungen des LfSt beziehen sich nur auf etwa 10% der jährlichen NV-Fälle. Das Steuerausfallrisiko dürfte insgesamt daher noch deutlich höher liegen als vom LfSt ausgewiesen. Angesichts der - auch nach Erkenntnissen der Steuerverwaltung - sehr hohen Beanstandungsquoten und der erheblichen Risiken empfiehlt der ORH, unverzüglich wirksame Kontrollmaßnahmen zu ergreifen. Eine stärkere Überwachung durch Sachgebietsleiter, insbesondere die Einführung eines zumindest stichprobenartigen Vier-Augen-Prinzips, und eine bessere technische Unterstützung sollten geprüft werden. Wenn schon eine vollständige Einbindung der Internen NV in das RMS nicht möglich erscheint, sollten bei der Speicherung einer Internen NV zumindest besonders wichtige Hinweise des RMS ausgegeben werden, etwa zu vorhandenen Kontrollmitteilungen oder für den konkreten Steuerfall gespeicherte Risikoinformationen. Hierzu bedarf es auch keines Abgleichs mit einer eingereichten Steuererklärung. Die bisher zur Verfügung stehenden Überwachungsinstrumente hält der ORH für unzureichend.

[1] Maschinelle Überwachung der Steuerfälle.

[2] Davon abzugrenzen ist das Nichtveranlagungsverfahren (NV-Verfahren) i. S. d. § 44a Abs. 2 Nr. 2 EStG.

[3] ORH-Bericht 2022 TNr. 51.

[4] ORH-Bericht 2020 - Ergänzungsband TNr. 15.

[5] Art. 77 BayHO i. V. m. Art. 70 BayHO.

[6] Auch die Korruptionsbekämpfungsrichtline - KorruR - vom 13.04.2021 (BayMBl. Nr. 298) sieht in Nr. 3.3 das Mehraugenprinzip als organisatorischen Kontrollmechanismus vor.

[7] §§ 25 und 46 Abs. 2 EStG.

[8] ORH-Bericht 2016 TNr. 36.